会社員の所得税ってどうやって払ってるの?

会社員の場合、会社が給料の支払いをするときに所得税を計算し、その金額をあらかじめ給料から差し引いて支払っています。これを源泉徴収というので覚えておいてください。

年末近くになると、会社から年末調整のために決められた書類を提出するように言われてないですか?

あ、言われてます。

家族構成や妻の収入、生命保険の明細や住宅ローン残高とかを報告しています。

そう、それです。

年末調整は、給料から源泉徴収された所得税の精算を、会社が本人の代わりにしてくれています。そのときに、配偶者がいる場合は配偶者控除、生命保険料を支払った場合は生命保険料控除、住宅ローンの残高がある場合は住宅ローン控除があって、所得税の金額が安くなるように、会社が手続きを行ってくれています。

じゃあ、副業をした場合はどうなるの?

会社員が副業をして、所得が20万円を超えたら自分で確定申告をしないといけないです。コロナ禍で副業を始める人が増えたので、ぜひこの機会に所得税の仕組みを理解してください。

本記事では、FP2級の1つのチャプターである「タックスプランニング」の学習範囲から所得税の仕組みについて解説します。

会社員の場合、会社が源泉徴収してくれているため、知らないうちに所得税の計算と納税がすんでしまっているという方もいるのではないでしょうか。

一方でコロナ禍で働き方が多様化し、副業をする方が増えてきています。会社員の副業で所得が20万円を超えたら、自分で確定申告を行う必要があります。

本記事を読んで、会社員の副業に役立つ所得税の仕組みを理解しましょう。

それでは、解説していきます。

FP試験の魅力はこちらの記事「FP資格は意味がない?絶対知っておくべき教養の宝庫」をご覧ください。

税金の基礎知識

所得税の仕組みについて学ぶ前に、まずは税金の基礎知識を整理しておきましょう。

まず、税金は「誰が課税するのか」と「誰が納めるのか」で、4つの区分に分けられます。

誰が課税するのかは、国が課税する「国税」と地方公共団体が課税する「地方税」に分類されます。

また、誰が納めるのかは、税金を負担する人が直接自分で納める「直接税」と、税金を負担する人と納める人が異なる「間接税」に分類されます。

間接税について補足しておくと、購入者がモノを買うときに消費税を支払いますが、お金を受け取った事業者が購入者(税の負担者)の代わりに、国や地方公共団体に納税します。

図で表すと、以下のとおりです。

| 直接税 | 間接税 | |

| 国税 | ・所得税 ・法人税 ・相続税、贈与税 など | ・消費税 ・たばこ税 ・酒税 など |

| 地方税 | ・住民税 ・事業税 ・固定資産税 など | ・消費税 ・たばこ税 など ※消費税とたばこ税は国税と地方税それぞれ徴収されます。 |

次に、税金の納付方法について説明します。

税金の納付方法には、「申告納税方式」と「賦課課税方式」の2つがあります。

申告納税方式は、納税者が自分で税額を計算して申告する方式で、所得税、法人税、相続税などが対象となります。

賦課課税方式は、課税する側である国や地方公共団体が税額を計算して納税者に通知する方式で、住民税、固定資産税などが対象となります。

所得税の仕組み

所得税は、給料や商売で得た利益、土地を売って得た利益などに対して負担する税金です。

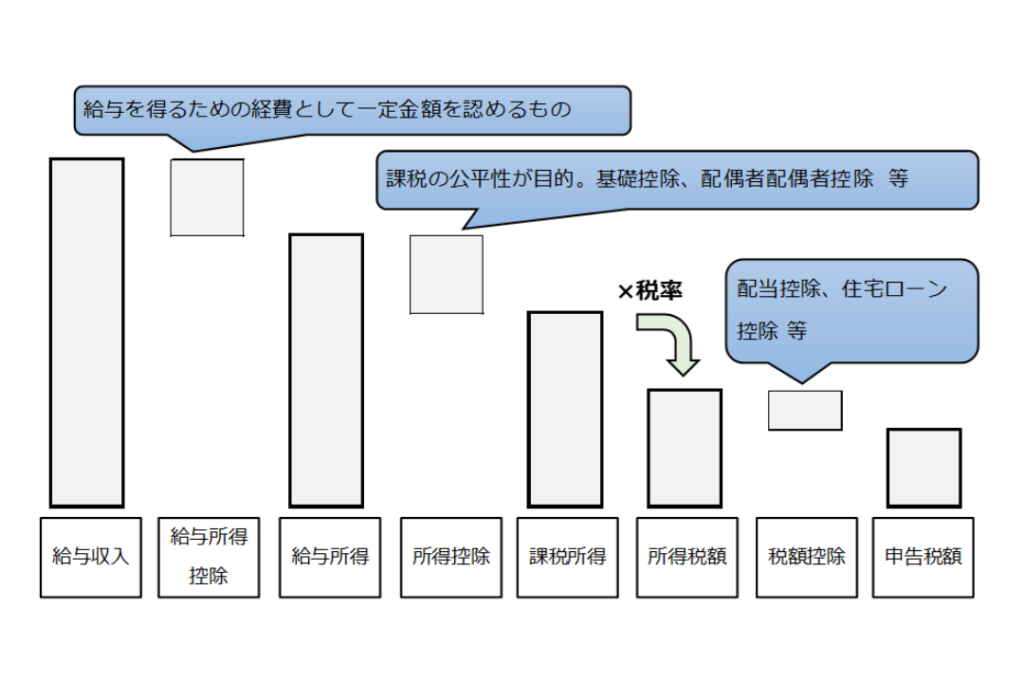

わかりやすく、会社員の給料を例に説明します。まずはこの流れを理解しましょう。

①給与収入から給与所得控除を差し引いて所得金額を計算

②所得金額から、税金を納める人の税負担能力に配慮し所得控除額(基礎控除、配偶者控除など)を差し引き、課税所得を計算

③課税所得に対し、税率(超過累進税率:所得が高い部分ほど適用される税率が高くなる仕組み)を掛けて所得税額を計算

④所得税額に対し、税額控除(配当控除、住宅ローン控除など)を差し引き申告税額を計算

所得税計算の全体像

細かい内容に進む前に、所得税計算の全体像について説明します。

ここでは所得税はこの順番で計算されるというざっくりしたイメージを理解しましょう。

- 1所得(収入-必要経費)を10種類に分ける

- 210種類の所得で損益を通算する(→損益通算)

- 3前年から繰り越した損失を控除する(→損失の繰越控除)

- 4税金の課税対象となる所得の合計額(課税標準)を計算する

- 5課税標準から所得控除を差し引いて課税所得を計算する

- 6課税所得に税率を掛けて所得税額を計算する

- 7所得税額から税額控除を差し引いて納付税額を計算する

では、次からこの各ステップの内容について説明していきます。

1.所得(収入-必要経費)を10種類に分ける

収入といっても様々なものがありますが、その収入の内容によって以下の10種類の所得に分類されます。

今回の記事では概要のみに留めますが、以下の「会社員でも所得税の仕組みを理解しよう。10種類の所得編(現在作成中)」で詳しく説明します。

| 1 | 利子所得 | ・預貯金や公社債の利子などによる所得 ・利子所得=収入金額 ・原則:総合課税、例外:源泉分離課税、申告分離課税 |

| 2 | 配当所得 | ・株式の配当金などにかかる所得 ・配当所得=収入金額-株式等を取得するための負債利子 ・原則:総合課税、例外:申告分離課税または申告不要 |

| 3 | 不動産所得 | ・土地の賃貸料やマンションの家賃収入などにかかる所得 ・不動産所得=総収入金額-必要経費(-青色申告特別控除額) ・総合課税 |

| 4 | 事業所得 | ・製造業、卸売業、小売業、サービス業、農業などの事業から生じる所得 ・事業所得=総収入金額-必要経費(-青色申告特別控除額) ・総合課税 |

| 5 | 給与所得 | ・会社員やアルバイトが会社から受け取る給与や賞与などの所得 ・給与所得=収入金額-給与所得控除額 ・原則:総合課税、例外:年末調整で確定申告不要 |

| 6 | 退職所得 | ・退職によって勤務先から一時に受け取る退職金などの所得 ・退職所得=(収入金額-退職所得控除額)×1/2 ・分離課税 |

| 7 | 山林所得 | ・山林を伐採して売却したり、立木のままで売却することによって生じる所得 ・山林所得=総収入金額-必要経費-特別控除額(-青色申告特別控除額) ・分離課税 |

| 8 | 譲渡所得 | ・土地、建物、株式などの資産を譲渡(売却)することにより生じる所得 ・総合短期譲渡所得=総収入金額-(取得費+譲渡費用)-特別控除額 ・総合長期譲渡所得=総収入金額-(取得費+譲渡費用)-特別控除額 ・分離短期譲渡所得=総収入金額-(取得費+譲渡費用) ・分離長期譲渡所得=総収入金額-(取得費+譲渡費用) 上場株式等に係る譲渡所得=総収入金額-(取得費+譲渡費用+負債利子) ・総合短期と総合長期譲渡所得は総合課税(総合長期譲渡所得は所得金額の1/2だけを他の所得と合算) ・土地・建物・株式等の譲渡所得は分離課税 |

| 9 | 一時所得 | ・上記①~⑧以外の所得のうち一時的な所得(懸賞の賞金、生命保険の満期返戻金など) ・一時所得=総収入金額-支出金額-特別控除額 ・総合課税(ただし所得金額の1/2のみを他の所得と合算) |

| 10 | 雑所得 | ・上記①~⑨のどの所得にもあてはまらない所得(国民年金、厚生年金等の公的年金、生命保険等の個人年金保険など) ・雑所得=公的年金等の雑所得+公的年金等以外の雑所得 ・総合課税 |

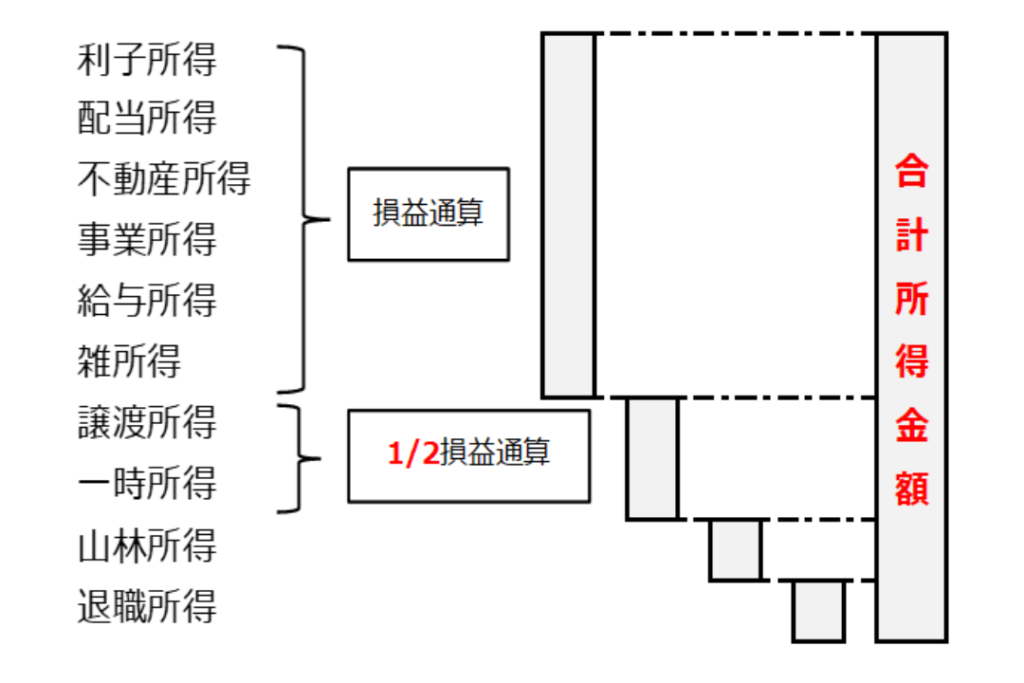

2.10種類の所得で損益を通算する(→損益通算)

損益通算とは、損失(赤字)と利益(黒字)を相殺することをいいます。ただし、損益通算できる損失(赤字)とできない損失(赤字)があります。

損益通算の流れ

- STEP1所得を経常的な所得(利子所得から雑所得まで)、一時的な所得(譲渡所得と一時所得)、山林所得、退職所得に分類する

- STEP2経常的な所得と一時的な所得それぞれで損益を通算する

- STEP3山林所得、退職所得を通算する

損益通算できる損失・できない損失

| 損益通算できる損失 | 不動産所得、事業所得、山林所得、譲渡所得 |

| 損益通算できない損失 | ・不動産所得のうち、土地を取得するための借入金の利子 ・譲渡所得のうち、別荘、宝石、ゴルフ会員権など生活に通常必要でない資産の譲渡によって生じた損失や、土地・建物・株式等の譲渡損失 |

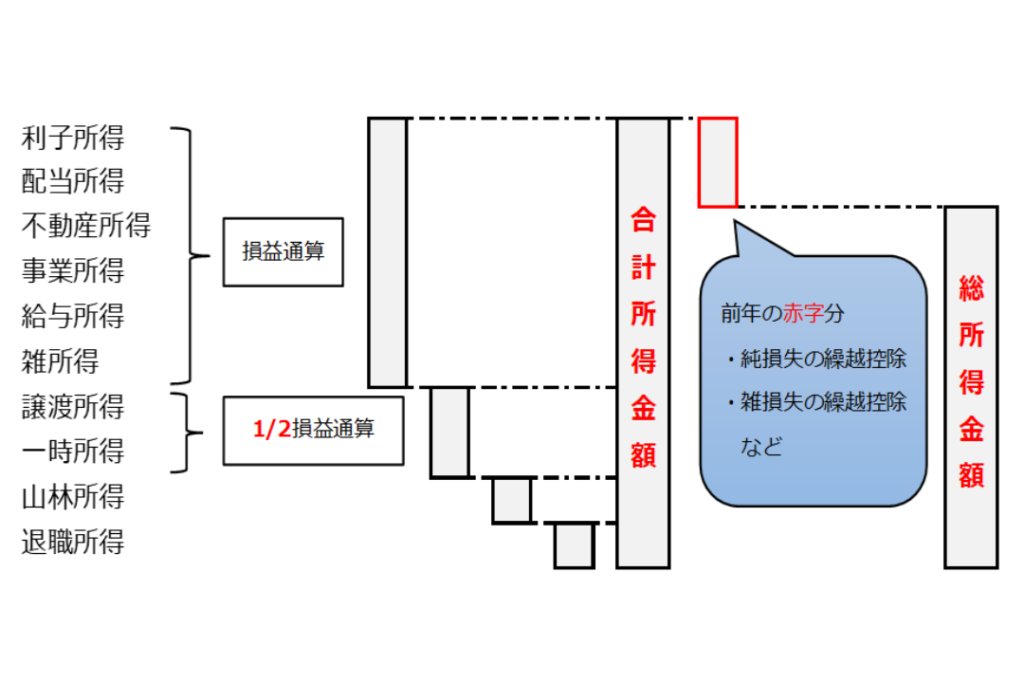

3.前年から繰り越した損失を控除する(→損失の繰越控除)

前年から繰り越した損失は次の2つの方法で控除することができます。

純損失の繰越控除

損益通算をしても控除しきれなかった損失額を純損失といいます。青色申告者の場合、純損失を翌年以降3年間にわたって繰越し、各年の黒字の所得から控除することができます。

雑損失の繰越控除

災害や盗難等によって損失が生じた場合、その損失は所得から控除することができます(雑損控除)。雑損控除をしても控除しきれなかった金額(雑損失)は、翌年以降3年間にわたって繰り越すことができます。

なお、雑損失の繰越控除は、白色申告の場合でも適用できます。

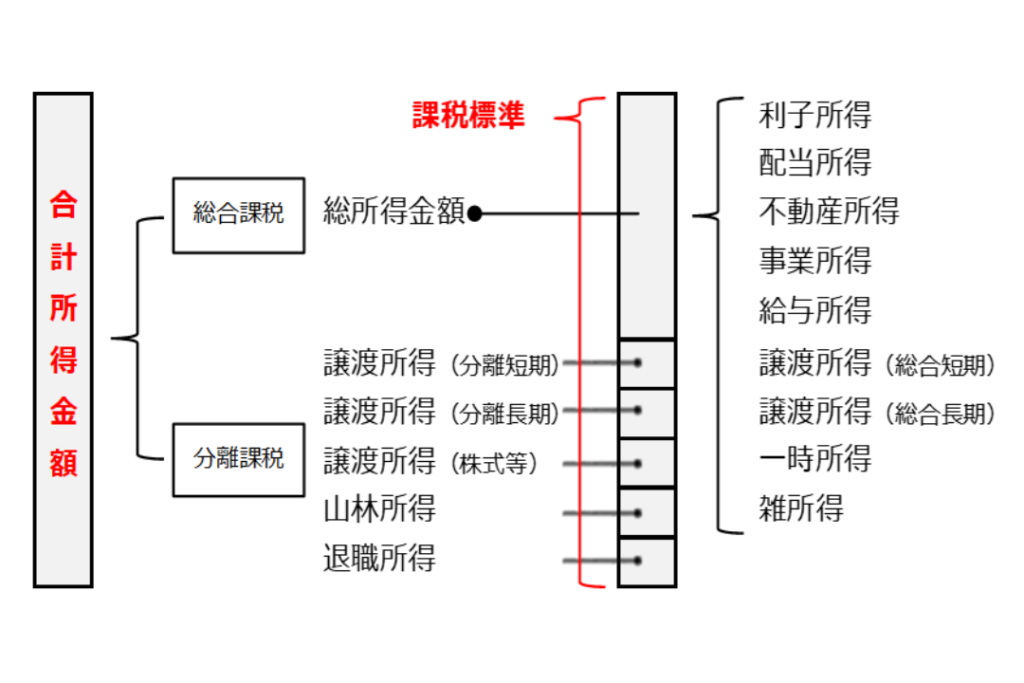

4.税金の課税対象となる所得の合計額(課税標準)を計算する

課税標準とは、税金の課税対象となる所得の合計額をいいます。1項で計算した10種類の各所得を一定のものを除き合算します。

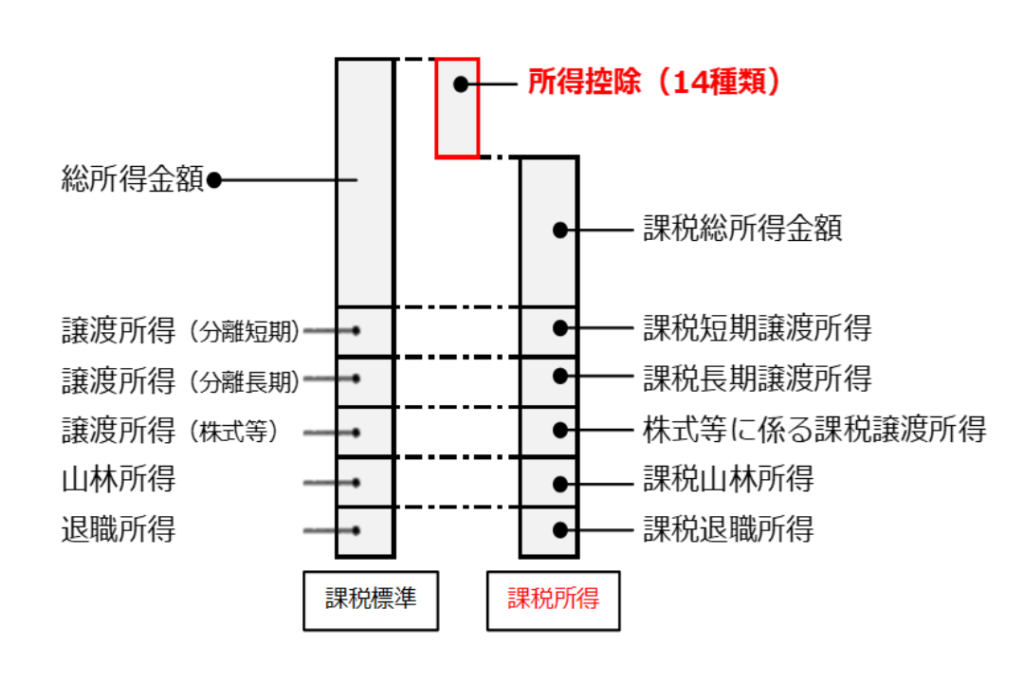

5.課税標準から所得控除を差し引いて課税所得を計算する

所得控除とは、税金を計算するときに、所得から控除することができるものをいい、以下の所得控除があります。

| 1 | 基礎控除 | ・納税者本人の合計所得金額に応じて決定される。 ・合計所得金額2,400万円以下であれば、48万円控除される。 |

| 2 | 配偶者控除 | ・納税者本人と生計を一にする配偶者の合計所得金額が48万円以下であること ・納税者本人の合計所得金額が1,000万円以下 ・納税者本人の合計所得金額が900万円以下で控除対象配偶者がいる場合は、38万円控除される |

| 3 | 配偶者特別控除 | ・配偶者控除の対象にならない場合で納税者本人と生計を一にする配偶者の合計所得金額が48万円超133万円以下であること ・納税者本人の合計所得金額が1,000万円以下 ・配偶者の合計所得金額が48万円超95万円以下で納税者本人の合計所得金額が900万円以下であれば38万円控除(最高額)される |

| 4 | 扶養控除 | ・納税者本人と生計を一にする配偶者以外の親族の合計所得金額が48万円以下であること ・控除対象扶養親族(16歳以上)38万円控除 ・特定扶養親族(19歳以上23歳未満):63万円控除 ・老人扶養親族(70歳以上):同居老親等58万円、それ以外:48万円 |

| 5 | 障碍者控除 | ・納税者本人が障碍者である場合のほか、同一生計配偶者や扶養親族が障碍者である場合に適用することができる ・給与所得=収入金額-給与所得控除額 ・控除対象扶養親族(16歳以上)38万円控除 一般障碍者:27万円控除 |

| 6 | 寡婦控除 | ・納税者本人が寡婦であり合計所得金額が500万円以下かつ夫と死別後再婚していない、又は夫と離婚後再婚しておらず、扶養親族を有する者 ・控除額:27万円 |

| 7 | ひとり親控除 | ・納税者本人がひとり親であり合計所得金額が500万円以下かつ現在婚姻していない、かつ総所得金額等の合計額が48万円以下の子があること ・控除額:35万円 |

| 8 | 勤労学生控除 | ・納税者本人が勤労学生であること ・控除額:27万円 |

| 9 | 社会保険料控除 | ・納税者本人または生計を一にする配偶者その他の親族に係る社会保険料を支払った場合に適用できる ・控除額:全額 |

| 10 | 生命保険料控除 | ・生命保険料を支払った場合に適用できる ・控除額:一般の生命保険料、個人年金保険料、介護医療保険料の各区分で最高4万円、合計12万円(2012年以降契約を前提とした場合) |

| 11 | 地震保険料控除 | ・居住用家屋や生活用動産を保険の目的とする地震保険料を支払った場合に適用 ・控除額:全額(最高5万円) |

| 12 | 小規模企業共済等掛金控除 | ・小規模企業共済の掛金や確定拠出年金の掛金を支払った場合に適用 ・控除額:全額 |

| 13 | 医療費控除 | ・納税者本人または生計を一にする配偶者その他の親族の医療費を支払った場合に適用 ・控除額*1:支出した医療費の額-保険料金等の額-10万円*2 *1:上限200万円、*2:課税標準の合計が200万円未満の場合は課税標準の合計×5% |

| 14 | 雑損控除 | ・納税者本人または生計を一にする配偶者その他の親族が保有する住宅、家財等について、災害や盗難によって損失が生じた場合に適用 ・控除額:①損失額-課税標準の合計×10%、②災害関連支出額-5万円のいずれか多い金額 |

| 15 | 寄附金控除 | ・特定寄附金を支出した場合に適用 ・控除額:支出寄附金-2,000円 |

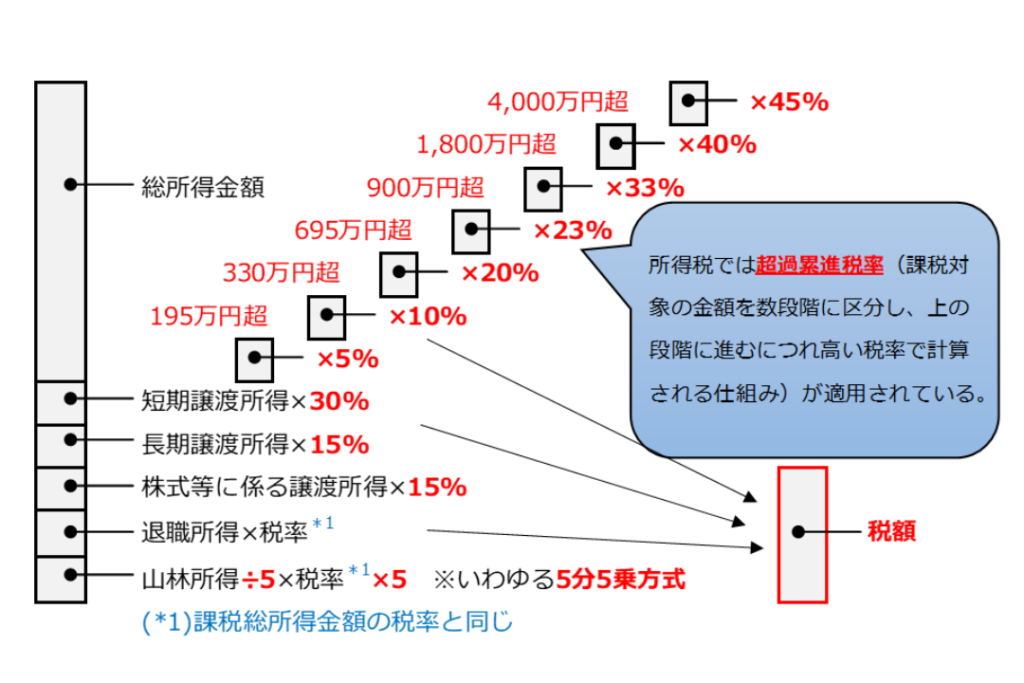

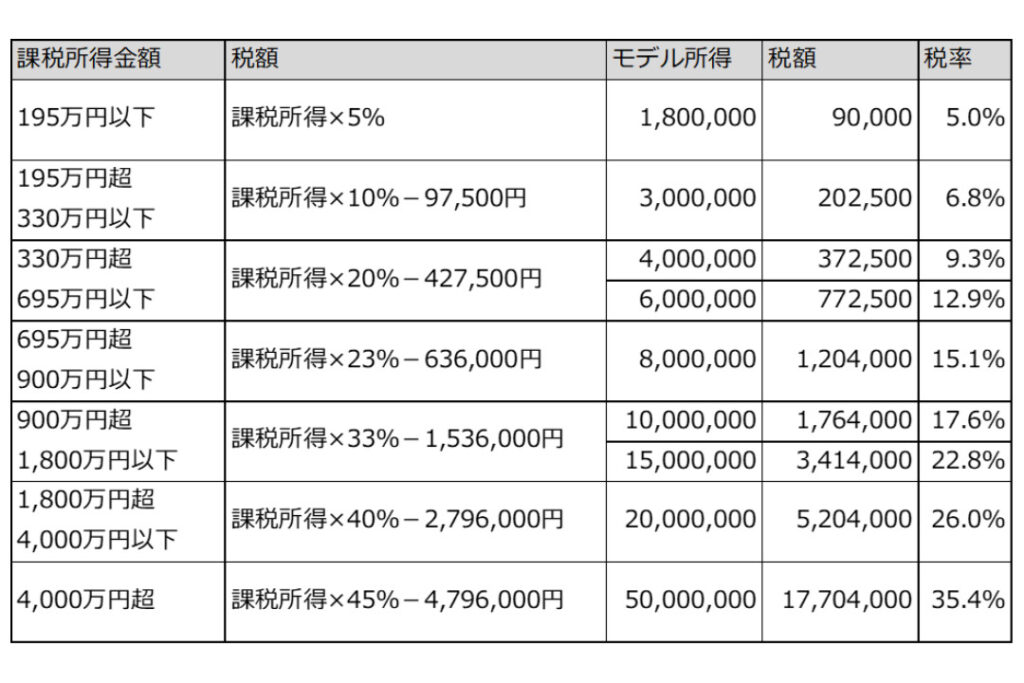

6.課税所得に税率を掛けて所得税額を計算する

所得の種類に応じて決められた税率を掛けて、所得税額を計算します。

総所得金額、退職所得、山林所得の税額は、超過累進税率が適用されています。超過累進税率のイメージは以下の速算表にモデルケースを記載したのでご覧ください。

ボリュームゾーンである所得3百万円~4百万円では、所得税の負担率は約7~9%となっています。

所得税額の計算

総所得金額、退職所得、山林所得の速算表

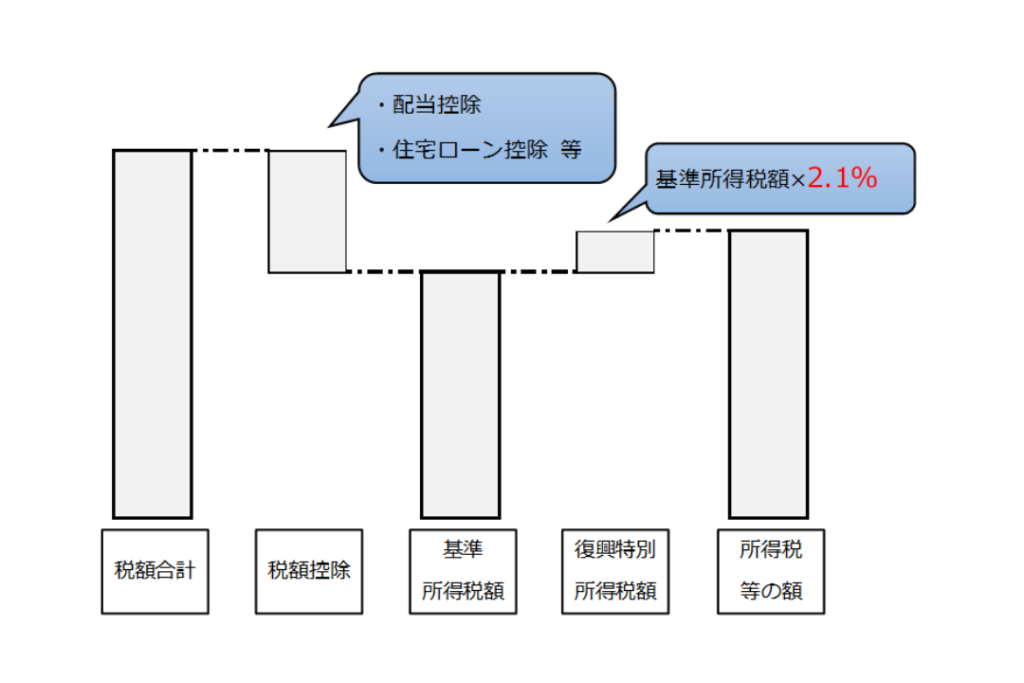

7.所得税額から税額控除を差し引いて納付税額を計算する

所得税額から税額控除額を差し引いて、納付税額を計算します。

税額控除には、配当控除、住宅借入金等特別控除、外国税額控除等があります。

| 配当控除 | ・総合課税を選択した場合:確定申告により、配当控除を受けることができる ・控除額:配当所得×10%(総所得金額が10百万円を超えている場合は、その超過分の金額に対して5%) |

| 住宅借入金等特別控除 | ・住宅ローンを利用して住宅を取得した場合に、住宅ローンの年末残高に一定の率を掛けた金額について税額控除を受けることができる ・控除率:住宅ローンの年末残高×1%(条件あり) ・控除期間:10年間(特例あり) |

| 外国税額控除 | ・配偶者控除の対象にならない場合で納税者本人と生計を一にする配偶者の合計所得金額が48万円超133万円以下であること ・納税者本人の合計所得金額が1,000万円以下 ・配偶者の合計所得金額が48万円超95万円以下で納税者本人の合計所得金額が900万円以下であれば38万円控除(最高額)される |

| 復興特別所得税 | ・東日本大震災の復興財源用として創設され、2013年から2037年までの25年間課税される ・復興特別所得税額=基準所得税額×2.1% ・源泉徴収の場合:源泉所得税率15%の場合は、 15%×1.021=15.315%(所得税15%、復興特別所得税0.315%) |

まとめ

ここまで読んでくださりありがとうございます。

今回は所得税の計算の流れをざっくり解説しました。

冒頭で説明したとおり、会社員の場合、年末調整で書類を会社に提出するだけで所得税の計算が行われ、後日源泉徴収票が配られます。

源泉徴収票は配られるだけで中身がよくわからないから見ていないという方もいるのではないでしょうか。

次回は源泉徴収票の見方を解説するので、楽しみにしておいてください。

本記事を読んで少しでも興味を持った方は、ぜひこちらの記事もご覧ください。

FP資格は意味がない?絶対知っておくべき教養の宝庫(記事はこちらから)

【FP2級】残業多めの会社員でも遠回りせずに独学3ヶ月で合格する方法(記事はこちらから)

コメント