副業の所得が20万円以下だからと安心したらダメ。

ふるさと納税を行う場合は確定申告が必要です!

働き方改革やコロナウィルスの影響もあり、副業を行う会社員が増えてきました。

11月にもなると、今年の確定申告もそろそろと考え始める人も多いと思います。

この記事では、今年副業を始めたばかりの会社員のために、確定申告が必要な場合の要件と、節税およびお得な返礼品で大人気のふるさと納税を行った場合の注意点を解説します。

せっかく副業や節税のためのふるさと納税を行ったのに、「税金を控除できなかった!」なんてことにならないようにしっかり理解しておきましょう。

◆給与は1か所で年収2,000万円以下、副業等による所得が20万円以下であれば確定申告不要

◆所得20万円以下で確定申告は不要でも、住民税の申告は必要

◆ふるさと納税のワンストップ特例制度は住民税の申告が必要な場合は使えない

◆ふるさと納税の控除を受けるためには、所得20万円以下であっても確定申告が必要

◆結論:副業で所得20万円以下でもふるさと納税を行う場合は確定申告が必要!

売上高4兆円企業で15年経理を担当している、まなびばです。

異動を通じて、損益管理、会計、税務申告まで幅広く経験しています。

簿記2級、FP2級も取得。

サラリーマンの「お財布」の悩みを救うため、今すぐ役立つ知識を発信しています。

年末調整と確定申告。副業する会社員が注意すべきこと

会社員の場合、会社から年末調整の連絡があり必要な書類を提出することで、会社があなたの代わりに納付すべき所得税額の計算を行ってくれます。

そのため、確定申告と聞いても「なんのこっちゃわからん!」と思うのは、会社があなたの代わりに確定申告を行ってくれているからです。

まずは、年末調整と確定申告の違いについて確認し、副業を始めた会社員が注意すべきことについて解説します。

年末調整と確定申告の違い

会社員の場合、11月から12月にかけて会社の総務部や人事部など給与計算を行う部署から年末調整の連絡があり、必要な書類を提出していると思います。

その後、会社があなたの代わりに所得税の納付額を計算し、毎月の給与から源泉徴収として控除されている金額との差額が徴収または還付(返金)されています。

一方で、フリーランスや年金受給者など給与所得を受けていない方は、自分で所得税の納付額を計算し、所得税の申告及び納付を行います。

また、会社員であっても副業を行う場合や、医療費控除や寄附金控除、住宅を購入した年に初めての住宅借入金等特別控除などを行う方については、同じく確定申告が必要です。

| 区分 | 年末調整 | 確定申告 |

|---|---|---|

| 対象者 | 給与所得の会社員 | フリーランス、年金受注者、医療費控除や寄附金控除、 初めての住宅借入金等特別控除 |

| 手続き | 会社 | 個人(自分) |

| 納付期限 | 1月10日まで | 2月16日から3月15日まで |

| 所得控除 の内容 | ・基礎控除 ・配偶者控除 ・扶養控除 ・生命保険料控除 ・地震保険料控除 ・住宅借入金等控除 (2年目以降) 等 | 以下の控除を受けるためには確定申告が必要 ・医療費控除 ・寄附金控除(ふるさと納税など) ・住宅借入金等特別控除(1年目) |

所得控除の内容については、こちらの記事「【FP2級】会社員でも副業に役立つ所得税の仕組みを理解しよう」も参考にどうぞ。

確定申告が必要な方の要件

年末調整と確定申告の違いを理解したところで、次は確定申告が必要な人の要件について説明します。

副業をする会社員にとって重要なポイントは「副業等による所得金額が20万円超であれば確定申告が必要」ということです。

また、「所得金額」が20万円超のため、収入そのものの金額ではなく、その収入を得るために使用した費用やその他控除できる金額を除いた残りの金額が20万円超となる点には注意しましょう。

確定申告が必要な人のより詳しい内容は以下のとおりです。

国税庁HP「確定申告が必要な方」もあわせてご覧ください。

1.給与所得がある方(大部分は年末調整で精算されるため確定申告不要)

所得税の納付対象者(計算は以下)であり、さらに次の(1)から(6)のいずれかに該当する人

(計算)

所得金額=所得合計-所得控除

所得税額=所得金額×所得税率

納付対象所得税額=所得税額-税額控除額(配当控除、住宅借入金等特別控除等)

(1)年収2,000万円超

(2)給与は1か所のみかつ源泉徴収済みで、給与所得、退職所得以外の所得が20万円超

(3)本業と副業で給与があり、年末調整のない副業とその他の所得合計が20万円超

※収入が一定額以下の場合に例外あり

(4)同族会社役員等として給与を受け、かつ貸付金の利子等給与以外の入金あり

(5)給与について、災害減免法により所得税等の徴収猶予や還付あり

(6)在日の外国公館に勤務する人等で、源泉徴収対象外となっている

2.公的年金等に係る雑所得のみの人

公的年金等に係る雑所得の金額から所得控除を差し引き残額がある人

※公的年金等が400万円以下かつ源泉徴収済の場合は確定申告不要

3.退職所得がある人

外国企業からの退職金等、源泉徴収されない退職金がある人

※退職金等の支払者に「退職所得の受給に関する申告書」を提出した場合は確定申告不要

確定申告が不要な人とは。ただし注意事項あり

確定申告が必要な方の要件を見ていただきましたが、これを言いかえると「年収2,000万円以下で、給与は1か所からしか受けておらず、副業等による所得の合計額が20万円以下であれば確定申告は不要」ということになります。

しかし、所得が20万円以下だからといって確定申告不要だと喜ぶのはまだ早い。

たとえ所得金額が20万円以下であっても、①住民税の申告は必要、②ふるさと納税ワンストップ特例制度は使えないの2点には注意が必要です。

これは次の章で詳しく説明します。

◆年収2,000万円以下

◆給与は1か所で副業等による所得の合計額が20万円以下

ただし、以下の2点には要注意

①確定申告は不要でも住民税の申告は必要

住民税には20万円以下は申告不要といった金額基準はないため申告が必要です。

②副業をしている場合、ふるさと納税ワンストップ特例制度が使えない

住民税申告が必要な場合、ワンストップ特例制度が使えないため、確定申告が必要です。

副業ではふるさと納税ワンストップ特例制度が使えない

副業の所得が20万円以下のため確定申告は不要だと喜んでいたところ、所得税の確定申告は不要でも住民税の申告が必要なこと、さらにふるさと納税を行っている方は、ワンストップ特例制度が使えないため、結局確定申告が必要だとわかりました。

最後に、ふるさと納税の概要と具体的な申告方法について解説します。

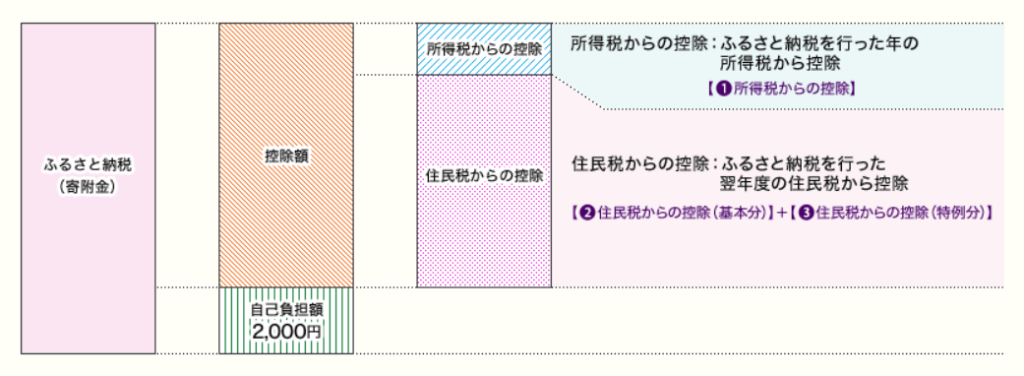

ふるさと納税の概要

ふるさと納税は、自分の好きな市町村に寄附をした場合に、その市町村の名産品や市町村独自のサービスなどが返礼品としてもらえる制度です。

そして、一定の寄附金額のうち2,000円を超える部分は、所得税及び住民税から控除(返金)が受けられる本当にお得な制度です。

ただし、税金の控除を受けるためには、①ふるさと納税ワンストップ特例制度と②確定申告のいずれかの方法で申請する必要があります。

一定の条件を満たすと、より簡単な手続きで完了する①ふるさと納税ワンストップ特例制度が利用できますが、その条件から外れると、②確定申告が必要です。

会社で行う年末調整ではふるさと納税の控除を受けることはできないので、くれぐれもご注意ください。

税金の控除額の計算方法やふるさと納税の上限額の目安については、総務省ふるさと納税ポータルサイトの「ふるさと納税のしくみ」をご覧ください。

| No. | 区分 | 内容 |

| 1 | 所得税 | (ふるさと納税額-2,000円)を所得控除(寄附金控除) (所得控除額 × 所得税率(0%から45%が軽減) 所得控除の対象となる寄附金の額は、総所得金額等の40%が上限 |

| 2 | 住民税 (基本分) | (ふるさと納税額-2,000円)×10%を税額控除 |

| 3 | 住民税 (特例分) | (ふるさと納税額-2,000円)×(100%-10%(基本分)-所得税率(0%から45%) 上記①、②で控除できなかった額を③で全額控除(所得割額の20%を限度) |

私も今年約10万円ふるさと納税をしましたが、いくつかおすすめを紹介します。上限に余裕がある方はぜひご検討ください。

1つ目はやっぱり肉!北海道の大自然が作る別海牛をぜひご賞味あれ。

【ふるさと納税】3ヶ月待ち大人気! 1月発送残りわずか!タレが選べる! 肉 部門連続1位! 北海道産 牛肉 1.2kg ふるさと納税 ランキング 1位 別海牛焼肉 ( ふるさと納税 訳あり ふるさと納税 肉 ふるさと納税 牛肉 ふるさと納税 焼肉 ふるさと納税 焼き肉 にく ふるさと 肉 )

2つ目は、、、また北海道。白糠(しらぬか)町のキングを超えたエンペラーサーモンです!

子どももサーモンが大好き。

【ふるさと納税】高評価★4.59 エンペラーサーモン【1kg】 サーモン 鮭 刺身 さけ サケ スモークサーモン 魚 人気 ふるさと 北海道 海鮮 送料無料 ランキング 多数入賞

最後3つ目は、食べ盛りの中学生の息子を持つ我が家にはお米が欠かせません!

佐賀県の「さがみのり」20kgも届くのでお得です。

【ふるさと納税】新米 20kg さがみのり (5kg×4袋) 上峰町 令和4年産 お米マイスター在籍 ふっくら ツヤツヤ 甘い ブレンド米

ふるさと納税ワンストップ特例制度の利用要件

ふるさと納税でより簡単な方法で税金の控除を受ける方法として、「ふるさと納税ワンストップ特例制度」があります。

以下の6つの要件を満たすとワンストップ特例制度が利用できますが、副業を行っている場合、④の要件が満たせないため、確定申告が必要です。

- ①給与所得を受けていますか?

はい⇒②へ いいえ⇒確定申告

- ②2か所以上から給与等を支払いを受けていませんか?

受けていない⇒③へ 受けている⇒確定申告

- ③年収2,000万円以下ですか?

はい⇒④へ いいえ⇒確定申告

- ④給与所得以外の所得はありませんか?

はい⇒⑤へ いいえ⇒確定申告

- ⑤今年寄附した自治体は5個以内ですか?

はい⇒⑥へ いいえ⇒確定申告

- ⑥住宅ローン控除や医療費控除等、確定申告の予定はないですか?

ない⇒ワンストップ特例制度の利用可 ある⇒確定申告

副業会社員が行うふるさと納税の確定申告

ここまで長くなってしまいましたが、いよいよ確定申告の方法についてです。

本業で年末調整済の給与所得、副業で雑所得を得る会社員がふるさと納税を行った場合の確定申告について、国税庁から案内されている「スマホで確定申告」を使った申告方法の概要を解説します。

ふるさと納税を行った場合の確定申告の方法

- ①準備するもの

①e-taxのID・パスワード(事前登録要)またはマイナンバーカード

②本業の会社から受け取る源泉徴収票

③副業で得た所得(収入金額と収入を得るために使った経費)の明細表

※こちらは確定申告を行うまでにご自身での作成が必要です

④ふるさと納税の受領書(寄附証明書) - ②源泉徴収票の入力

準備した源泉徴収票に記載されている以下①~⑪の情報を入力

①支払金額、②源泉徴収税額、③控除対象配偶者の有無、

④控除対象扶養親族の数、⑤社会保険料等の金額、

⑥生命保険料の控除額、⑦地震保険料の控除額、

⑧住宅借入金等特別控除の額、⑨所得金額調整控除額、

⑩障碍者、寡婦控除等、⑪支払者の住所、氏名等 - ③雑所得の入力

副業で得た収入及び経費を入力

①副業で得た収入、②収入を得るために使った経費を入力 - ④支出に関する控除の入力

ふるさと納税の受領書に従い、市町村および寄付金額等を入力

- ⑤本⼈・親族に関する控除(配偶者控除)の⼊⼒

- ⑥住⺠税等に関する事項の⼊⼒

副業で得た雑所得の住民税について「特別徴収」か「普通徴収」を選択

※特別徴収は本業分と合算して給与から控除、普通徴収は副業分は自分で納付する徴収方法です。本業の会社に副業がバレたくない場合は、副業分は自分で納付する「普通徴収」を選択することをおすすめします。 - ⑦計算結果の確認

給与所得及び雑所得の金額、ふるさと納税の控除額等が正しく反映されていることを確認する

- ⑧本人情報の入力

申告者の情報を入力する

- ⑨送信前の申告内容の確認

申告額及び個人情報に誤りがないかを最終確認

- ⑩申告書データの送信&PDF保存

申告書データのPDF保存は、コンビニ納付用のQRコードが生成されるため必ず実施してください。

- ⑪入力データの保存

入力データの保存は来年の確定申告時に同じデータを呼び出す際に使います

- ⑫コンビニQR納付

⑩で保存した申告書(PDF)にコンビニ納付のためのQRコードがついています

まとめ

最後まで読んでいただきありがとうございます。

副業の所得が20万円以下だからといって無条件で確定申告不要だと決めてしまわないように注意しましょう。

ふるさと納税でおいしく(美味しく)節税と思っていたことが台無しになってしまうかもしれません。

このようにお金を貯めるための節約や稼ぐための副業には、FPの知識がとても役立ちます。

FP資格が気になる方は、こちらの記事「FP資格は意味がない?暮らしに必要なお金を学びながら実践しよう」をご覧ください。

勉強方法について知りたい場合は「FP2級合格率から考える独学か通信講座の選択方法」がおすすめです。

コメント