「新NISAってよく聞くけど、難しそう…」

「投資って損するんじゃないの?」

そんな不安を抱えながら「新NISA 初心者」と検索したあなた。

この記事を読めば、そんな不安とはおさらばです。

なぜなら、この記事では投資経験ゼロのあなたでも、新NISAを理解して安心して始められるように必要な情報を網羅したからです。

「でも、投資って難しそうだし、損するかもしれない…」

そう思ったかもしれません。

確かに投資にはリスクがあります。これは忘れてはいけません。

しかし、正しく新NISAを活用すれば、着実に資産を増やしていくことができます。

この記事では、新NISAの制度概要と、証券会社や投資信託の選び方、そして実際に積立投資を始めるまでに必要な知識を、初心者の方にもわかりやすく解説しています。

さらに、新NISAとiDeCoの併用やよくある疑問も追加したので、この記事を読めばあなたも新NISAを始められます。

「でも、本当に私にもできるかな…」

大丈夫です。

この記事で紹介する「ほったらかし投資」なら、難しい知識や手間は必要なし。

毎月コツコツ積み立てる設定をしたらあとはほったらかしでOK。

投資初心者の場合、上がったり下がったりに一喜一憂して、売ったり買ったりする方が損します。

ほったらかしにすることこそが大事です。

私も上がってるとか下がってるとか思いながらも「ほったらかし」を実践し、着実に資産が増やせています。

あなたも、この記事を参考に、新NISAで一歩踏み出してみませんか?

この記事を読み終わる頃には、新NISAを始める準備は整っています。

今すぐ新NISAを活用し、将来の不安の解消と「いま」を楽しむための一歩を踏み出しましょう。

【2024年版】新NISAとは?初心者にもわかりやすく解説

2024年にリニューアルされた「新NISA」は、少額から始められて税金面での優遇も受けられる投資初心者にとって心強い味方です。

この章では、新NISAの基本的な仕組みと新NISAでできることについて解説します。

新NISAの制度概要

NISAとは「少額投資非課税制度」と呼ばれ、金融庁が確認した優良な投資信託に投資し利益が得られた場合に、その利益にかかる20%の税金が非課税になるという制度です。

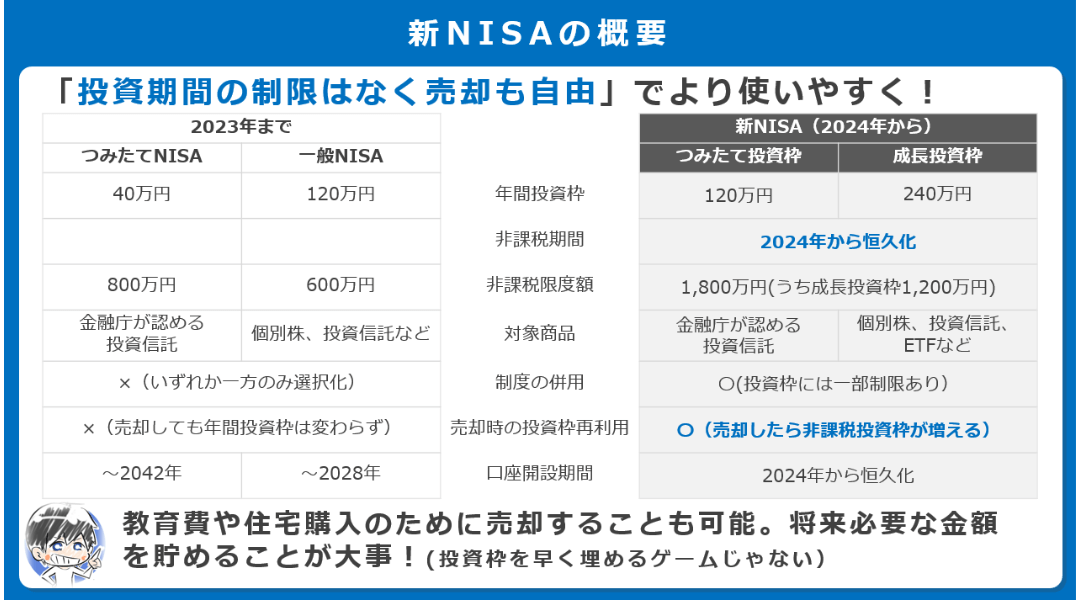

2024年度からの新NISAでは、これまでのNISAよりさらに使いやすくリニューアルされました。

2つの投資枠の内容と、非課税期間と投資上限額について解説します。

新NISAは「つみたて投資枠」と「成長投資枠」の二本立て

新NISAには、「つみたて投資枠」と「成長投資枠」の2種類の投資枠があります。

「つみたて投資枠」は、毎月コツコツと積立投資をするための枠です。

長期・分散・積立投資に適した投資信託など比較的リスクが低い投資商品に、年間120万円まで積立投資ができます。

一方、「成長投資枠」は、まとまった資金で積極的に資産を増やしたい方向けの枠です。

個別株や投資信託など幅広い投資商品に、年間240万円まで投資できます。

投資初心者の方は「成長投資枠で個別株は考えられない」と思ったかもしれません。

成長投資枠でもつみたて投資枠と同じリスクが低い投資信託を積み立てることができます。

これら2つの投資枠を活用して、あなたの資産形成を始めましょう。

新NISAは非課税期間が無期限になりました

新NISAの大きな魅力は、その非課税期間です。

従来のNISAは、「つみたてNISA」で40年、「一般NISA」で5年のどちらかの制度しか使えませんでした。

ですが、

新NISAでは、非課税で投資できる期間が無期限になりました。

つまり、あなたが新NISAで保有している期間はずっと、運用益や配当金にかかる税金を支払う必要がありません。

新NISAは投資上限額がさらにアップ

新NISAでは、投資上限額がさらにアップしました。

従来のNISAは、「つみたてNISA」で800万円、「一般NISA」で600万円が投資上限額でした。

新NISAでは、つみたて投資枠で年間120万円、成長投資枠で年間240万円の合計360万円まで積み立てることができます。

そして、生涯で利用できる非課税投資枠は、なんと1,800万円です。

新NISAでは売却したら投資枠が復活

新NISAでは、投資した商品を売却すると、その売却した金額分の投資枠が翌年に復活します。

例えば、2024年に360万円分の投資を行い2025年に100万円分の投資商品を売却した場合、2026年には100万円分の投資枠が復活し、再び非課税で投資できるようになるのです。

これを活用すると、もしあなたが教育資金や住宅購入でお金が必要になった場合、投資で得た利益を確定して売却し、その資金を活用することができます。

そして、その次の年からは、復活した投資枠を使って新たに積み立てを始めることができます。

新NISAでできること

新NISAは、あなたのライフプランに合わせて自由に資産形成ができる制度です。

投資信託や個別株への投資だけでなく、将来の教育資金や住宅費用の準備にも活用できます。

新NISAで投資信託や個別株に投資できる

新NISAでは、投資信託や個別株など、幅広い金融商品に投資できます。

投資信託は、プロのファンドマネージャーがあなたの代わりに株式や債券などを運用してくれる金融商品です。

少額から分散投資ができるため、投資初心者にもおすすめです。

一方、個別株は、企業が発行する株式を直接購入する投資方法です。

成長企業に投資し、株価が上昇すれば大きな利益を得られる可能性があります。

また、配当を多く出している企業に投資し、配当金を受け取ることもできます。

新NISAは教育資金や住宅費用にも活用できる

新NISAで積み立てた資産は、教育資金や住宅費用の準備に活用できます。

例えば、子どもの大学進学費用や、マイホームの頭金として利用することが可能です。

この前の章でも説明したとおり、投資信託を売却して得た利益も非課税で、翌年には投資枠が復活するため、効率的に資金を活用できます。

新NISAで一生涯の資産形成

新NISAは、非課税保有期間が無期限であるため、長期的な資産形成に最適です。

若い頃からコツコツと積立投資を始めることで、複利効果によって資産を大きく増やすことができます。

「少ない金額だと増えないのでは?」

このような疑問があるかもしれません。

複利効果は、投資の利益を元手に再投資することで、あなたの資産を雪だるま式に増やせます。

老後資金の準備や、ゆとりある生活を送るための資金として、新NISAを活用しましょう。

新NISA初心者が知っておくべきメリットとデメリット

新NISAは、他の投資制度にはない魅力的なメリットがある一方、理解しておくべきデメリットも存在します。

これから投資を始める方は、この両方を理解した上で、新NISAをうまく活用しましょう。

新NISA初心者が活用すべきメリット

新NISAには、あなたの資産形成を後押しする大きなメリットが3つあります。

運用益が非課税で複利効果で増やす

新NISAの最大のメリットは、投資で得た利益が非課税になることです。

通常、投資信託や株式の売却益や配当金には約20%の税金がかかりますが、新NISAではこれらの税金が一切かかりません。

非課税になることで、運用で得た利益をそのまま再投資でき、複利効果を最大限に活かせます。

複利効果とは、雪だるま式に資産が増えていく効果のことで、長期投資において重要な要素です。

金融庁が選んだ商品で投資初心者でも安心

新NISAでは、金融庁が長期・積立・分散投資に適すると認めた投資信託のみが投資対象になります。

投資初心者にとって、数多くある投資信託の中から自分で優良なものを選ぶのは難しいものです。

新NISAなら金融庁が認めた優良商品から選べるので安心。

さらに、このおすすめ商品の中から厳選した「ほったらかしOK」の投資信託をこの後紹介します。

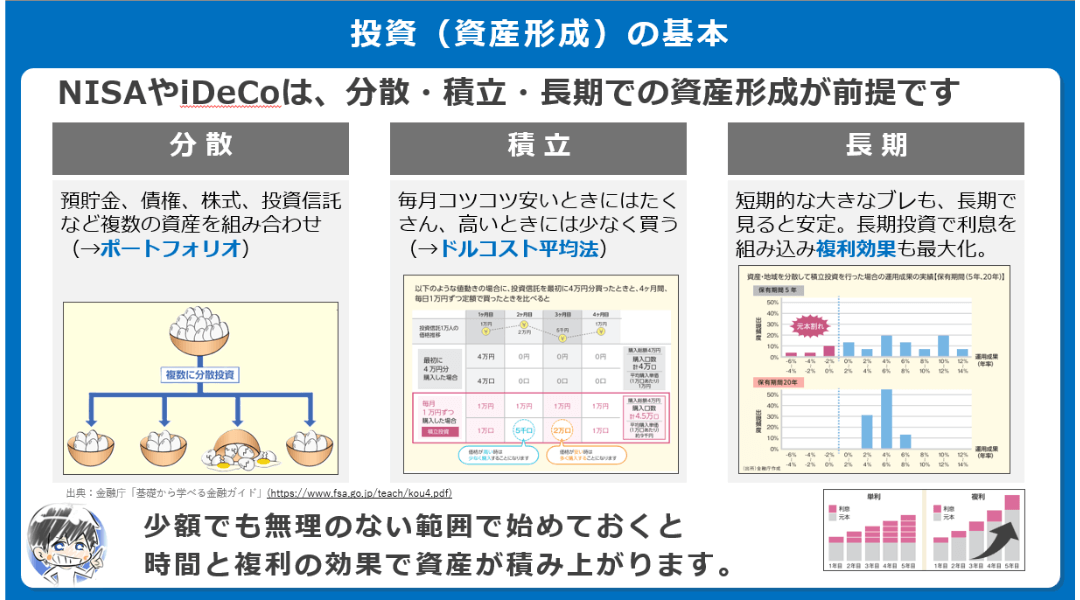

長期・積立・分散投資でリスクを抑えられる

新NISAは、長期・積立・分散投資に適した制度設計になっています。

- 長期投資

短期的な価格変動リスクを軽減。

過去の実績では15年以上続ければ損をしないという結果もあります。 - 積立投資

定期的に一定額を投資することで、高値掴みを防ぎ、平均購入単価を下げることができます。

株価が高いときは少なく、株価が安いときに多く買う「ドルコスト平均法」が有効です。 - 分散投資

株式や投資信託、債権や不動産など複数の資産に投資することで、特定の資産の価格下落リスクが分散できます。

個別株に投資し、株価が上がった場合は嬉しいですが、もちろん下がる場合もあります。

投資信託の場合、ファンドマネージャーが厳選した複数の株に投資することになるため、価格変動リスクを軽減できることを理解しておきましょう。

新NISAのメリットをうまく活用することで、物価上昇に負けない資産形成を目指せます。

新NISA初心者が対策すべきデメリット

魅力的なメリットがある新NISAですが、投資を始める前に知っておくべきデメリットもあります。

デメリットを正しく理解し、リスクをふまえた投資判断を行いましょう。

新NISAでも投資元本は保証されない

新NISAは、投資信託や個別株など、価格が変動する金融商品への投資が基本です。

そのため、投資元本が保証されず、場合によっては元本割れのリスクがあります。

しかし、長期・積立・分散投資を行うことで価格変動リスクを軽減し、安定的な資産形成を目指せます。

15年以上投資を続けていれば損をする人はいないという過去実績も残っています。

新NISAでは、毎月コツコツの積立投資を推奨し、リスクを抑えた資産形成が可能です。

新NISAでは損益通算ができない

新NISAで得た利益は非課税ですが、新NISAで損失が出た場合はどうなるでしょうか。

新NISAで損失が出て、他の投資で利益が出た場合でも、新NISAで発生した損失を相殺する「損益通算」はできません。

例えば、新NISAで損失が出てしまった一方で、他の投資で利益が出た場合でも、その投資の利益に対しては、新NISAの損失と相殺することはできず、利益に対応する税金がかかってしまいます。

ただし、生涯にわたる新NISAの非課税メリットは非常に大きく、損益通算ができないデメリットを補っても余りある魅力だと言えるでしょう。

新NISAの非課税メリットを活用し、効率的に資産が増やせます。

制度が変更される可能性がある

新NISAは新しい制度であるため、今後、制度内容が変更される可能性があります。

例えば、非課税期間や投資上限額などが変更されるかもしれません。

しかし、制度変更があったとしても、過去の投資に対して遡及的に適用されることはないでしょう。

つまり、現在利用できる非課税メリットは、できるだけ早く活用しておくことが得策です。

新NISA初心者が失敗しないための3つのポイント

新NISAで成功するためには、いくつかの重要なポイントがあります。

投資は短距離走ではなくマラソン。

じっくりと時間をかけて資産を育てることが大切です。

ここでは、新NISA初心者が失敗しないための3つのポイントを紹介します。

長期投資で時間を見方に

1つめは、長期投資の視点を持つことです。

なぜなら、長期投資は複利効果を最大限に活かせるだけでなく、短期的な市場の変動リスクを軽減できるからです。

複利効果で雪だるま式に増やす

複利効果とは、投資で得た利益を再投資することで、雪だるま式に資産が増えていく効果のことです。

この複利効果を最大限に活かすには、長期間にわたって投資を続けることが重要です。

新NISAでは非課税期間が無期限であるため、複利効果を一生涯にわたって活用できます。

たとえば、毎月3万円を年利5%で30年間積立投資した場合、元本は1,080万円ですが、複利効果によって最終的な資産は約2,500万円になります。

これは、複利効果によって約1,400万円も増えている計算です。

短期的な変動に一喜一憂しない

株式市場は常に変動しており、短期的に見ると価格が大きく上下することもあります。

しかし、15年以上投資を続ければ損をしないという実績が証明しているとおり、長期的な視点で見ると市場は緩やかに成長していく傾向があります。

短期的な価格変動に一喜一憂せず、長期的な視点で継続することが新NISAで成功するための秘訣です。

積立投資でコツコツと

2つめは、積立投資を活用することです。

毎月一定額をコツコツと積み立てるだけなので、新NISA初心者の方でも無理なく始められます。

生活費に影響が出ない金額で続ける

積立投資で重要なのは、無理のない金額を設定することです。

生活費に影響が出るような金額を設定してしまうと、継続することが難しくなってしまいます。

まずは家計を見直し、毎月確実に捻出できる金額を設定しましょう。

最初は少額から始めて、余裕が出てきたら徐々に積立額を増やすことで無理なく続けられます。

ドルコスト平均法で単価を下げる

積立投資のメリットの一つに、「ドルコスト平均法」が挙げられます。

ドルコスト平均法とは、価格が変動する金融商品を、一定期間ごとに一定額ずつ購入することで、平均購入単価を下げる投資手法です。

毎月一定額で積立投資を行うことで、価格が高い時には少ない口数、価格が安い時には多い口数を購入することになります。

結果的に、平均購入単価が抑えられ、価格変動リスクを軽減できます。

分散投資でリスクを抑える

3つめは、分散投資でリスクを抑えることです。

分散投資とは、複数の投資対象に資金を分散させることで、リスクを軽減する投資手法です。

株式や債権など資産クラスを分散

投資対象には、株式や債券、不動産など、さまざまな種類があります。

これらの投資対象は、価格が変動する要因や値動きの特徴が異なります。

例えば、株式は景気の影響を受けやすく価格変動が大きい一方、債券は比較的安定した値動きをする傾向があります。

1つの資産クラスに集中投資してしまうと、その資産クラスが下落した際に大きな損失が発生します。

しかし、複数の資産クラスに分散投資することで、リスクを分散し、安定的な運用が目指せます。

地域を分散

投資対象とする国や地域を分散させることも、リスクを減らすのに有効な方法です。

例えば、日本経済が低迷している時でも、アメリカや新興国の経済が好調であれば、海外の株式や投資信託で利益を得ることができます。

新NISAでは、全世界の株式や債券に投資できる投資信託も数多くラインナップされています。

これらの商品を活用することで、日本だけでなく世界中どこにでも国際分散投資が可能です。

新NISA初心者におすすめの証券会社【SBI証券 or 楽天証券】

数ある証券会社の中から、どの証券会社を選べばいいか迷う方も多いでしょう。

ここでは、新NISA初心者でも安心して利用できる、おすすめの証券会社を紹介します。

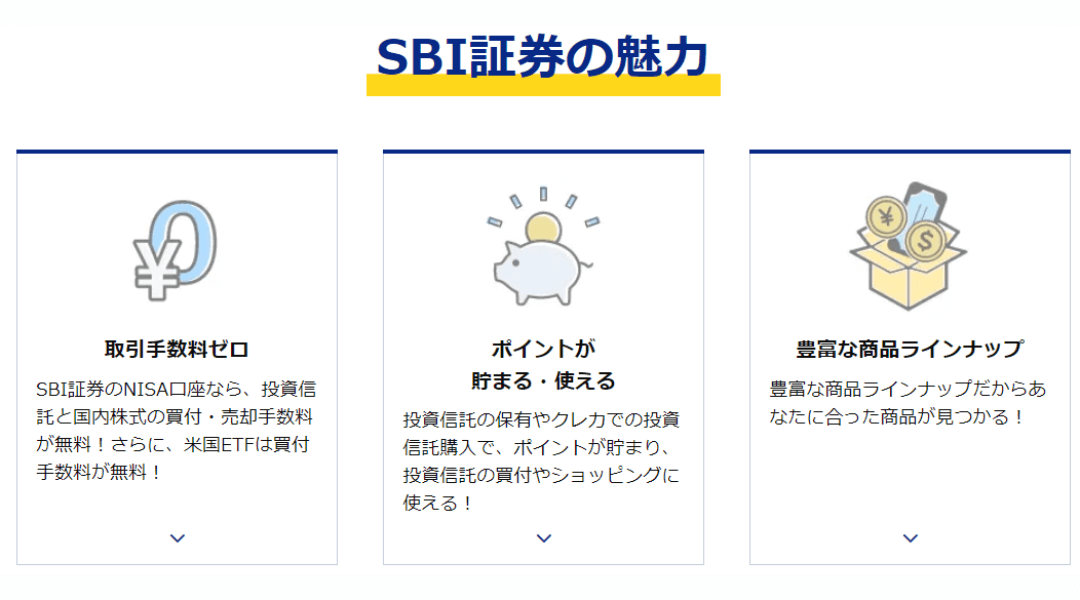

SBI証券は新規加入者No.1

SBI証券は、ネット証券最大手の1つで、豊富な商品ラインナップと充実したサービスが魅力です。

新NISAを始めるにあたって、SBI証券を選ぶメリットを3つのポイントから解説します。

豊富な商品ラインナップ

SBI証券は、業界トップクラスの品揃えを誇る投資信託を取り扱っています。

また、新NISAで投資可能な国内外の株式や上場投資信託(ETF)のラインナップも豊富です。

多くの選択肢の中から、自分の投資スタイルや目標に合った投資信託を選ぶことができます。

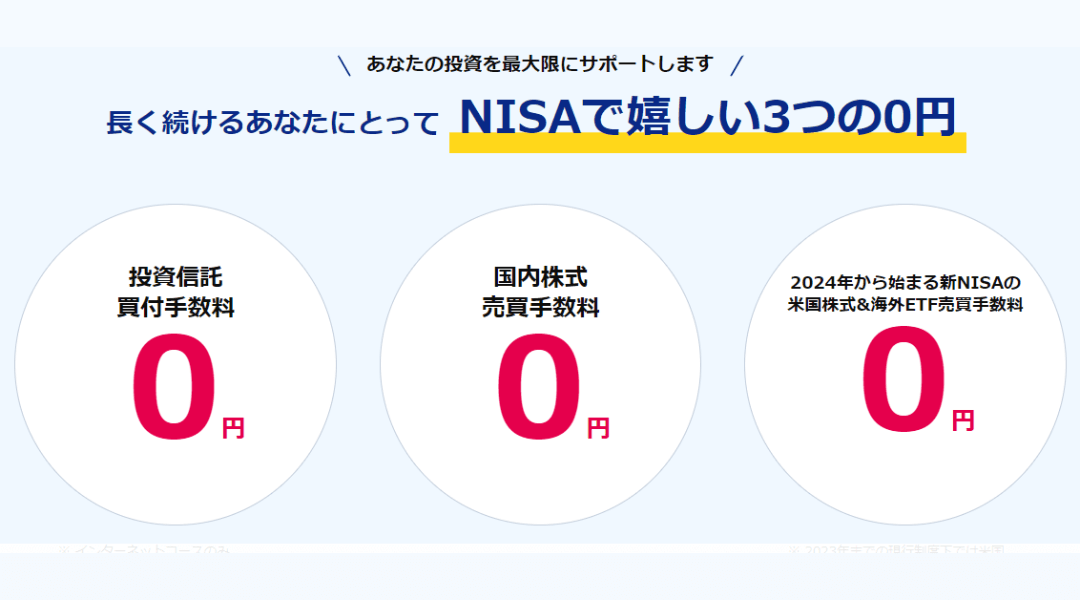

SBI証券の手数料ゼロ革命

SBI証券は、業界屈指の手数料の安さが魅力です。

投資信託の買付手数料が無料であることに加え、国内株式や新NISAの米国株式&海外ETF売買手数料もゼロ円となり、一生涯続くあなたの投資ライフを最大限にサポートしてもらえます。

三井住友Vポイントとの連携

SBI証券は、三井住友カードが提供するポイントプログラム「Vポイント」と連携しています。

投資信託の積立や取引に応じてVポイントが貯まり、貯まったポイントは投資に利用したり、商品と交換したりできます。

ポイントを活用することで、投資効率を高めたり、お得に商品を手に入れたりできます。

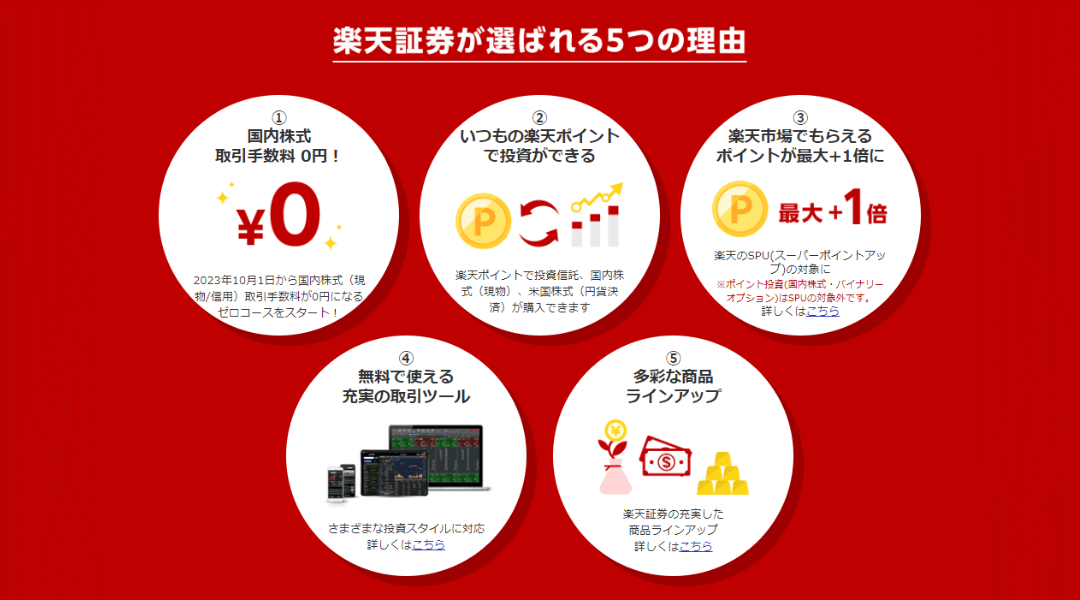

楽天ユーザーなら楽天証券

楽天証券は、楽天グループが運営するネット証券です。

2018年から2022年の5年間の新規口座開設数はトップの座にいましたが、以降はSBI証券が新規口座開設数ではトップになっています。

そうはいっても、取扱商品や手数料水準もSBI証券に負けず劣らずとなっており、日常的に楽天サービスを利用する方にとっては、ポイント連携など嬉しい特典が盛りだくさん。

新NISAを始めるにあたって、楽天証券を選ぶメリットを見ていきましょう。

楽天ポイントとの連携

楽天証券は、楽天ポイントとの連携が充実しています。

投資信託を楽天カードで購入した場合はもちろん、楽天キャッシュ決済を活用することでさらにポイントが貯まります。

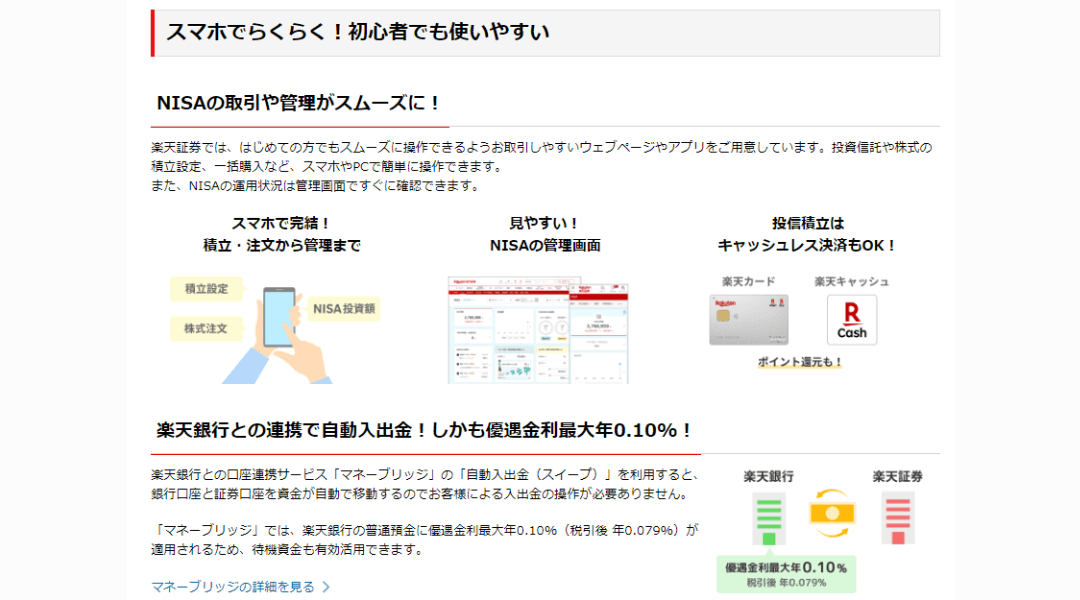

また、マネーブリッジで楽天銀行と連携すると、楽天銀行の普通預金金利が最大0.1%に上がりお得です。

もちろん、貯まった楽天ポイントは投資に回したり、楽天市場での買い物に利用できます。

楽天証券で投資することによりさらに効率よくポイントが貯まり、そのポイントは投資にも使えるなど使い道も広がるため、楽天ユーザーには非常にお得です。

楽天証券はスマホでも使いやすい

まず、楽天証券では、NISAの運用状況や取引を確認できるスマホアプリは提供されていません。

ですが、楽勝証券のスマートフォン専用サイトを利用すれば、スマホでも操作しやすい画面レイアウトになっています。

楽天証券のスマホアプリとしては「iSPEED」が提供されていて、リアルタイム株価や為替や投資ニュースに加え、日経新聞が閲覧できるなどのメリットがあります。

楽天ブランドの商品

楽天証券では、楽天グループが提供する「楽天・プラス」シリーズや「楽天・インデックス」シリーズの2つのファンドシリーズがあります。

楽天プラスシリーズは、低コストでシンプルな運用をコンセプトにしており、信託報酬が最安です。

| インデックス・ファンド名 | 信託報酬率 | ポイント進呈率 |

|---|---|---|

| 楽天・オールカントリー株式 | 0.0561% | 0.017% |

| 楽天・S&P500 | 0.077% | 0.028% |

| 楽天・先進国株式(除く日本) | 0.088% | 0.033% |

| 楽天・日経225 | 0.132% | 0.053% |

| 楽天・NASDAQ-100 | 0.198% | 0.05% |

| 楽天・SOX | 0.176% | 0.05% |

一方、「楽天・インデックス」シリーズは、効率的な長期運用をコンセプトにしており、ETFと呼ばれる上場投資信託がラインナップされています。

こちらは、最初に紹介した「楽天・プラス」シリーズより信託報酬率やポイント進呈率が高いため、これ以上の説明は割愛します。

これらの商品は、楽天ポイントを使って投資することも可能です。

比較ポイント

SBI証券と楽天証券、どちらの証券会社を選ぶべきか迷っている方もいるでしょう。

それぞれの証券会社には、異なる特徴や強みがあります。

ここでは、新NISAで投資を始めるにあたって、比較すべき4つのポイントを紹介します。

取扱商品

投資信託や個別株など、取り扱っている商品の種類は証券会社によって異なります。

SBI証券は、業界トップクラスの商品数を誇り、幅広い選択肢の中から自分に合った商品を選ぶことができます。

一方、楽天証券は、楽天グループが提供する投資信託など、独自の商品ラインナップが魅力です。

どちらの証券会社を選ぶか迷った際は、自分がどの商品に投資したいかを明確にし、それぞれの取扱商品を比較検討すると良いでしょう。

手数料

投資信託の購入手数料や、株式の売買手数料は、証券会社によって異なります。

SBI証券は、業界でもトップクラスの手数料の安さが特徴です。

一方、楽天証券は、楽天ポイントを使って投資信託を購入できるなど、ポイントを活用した投資がお得に行えます。

手数料は、長期的な投資成績に大きく影響するため、慎重に比較検討する必要があります。

ポイントサービス

楽天証券は、楽天ポイントとの連携が大きな魅力です。

投資信託の購入や積立に楽天ポイントを利用できるだけでなく、取引に応じて楽天ポイントが貯まります。

一方、SBI証券は、三井住友カードが提供するポイントプログラム「Vポイント」と連携しています。

投資信託の積立や取引に応じてVポイントが貯まり、貯まったポイントは投資に利用したり、商品と交換したりできます。

どちらのポイントプログラムが自分にとってよりメリットがあるのかを比較検討してみましょう。

アプリの使いやすさ

スマートフォンで取引を行う方は、アプリの使いやすさも重要な比較ポイントです。

SBI証券と楽天証券のアプリは、どちらもシンプルで直感的な操作が特徴です。

しかし、細かい機能やデザインはそれぞれ異なるため、実際にアプリをダウンロードして使ってみることをおすすめします。

自分に合った使い勝手の良いアプリを選ぶことで、快適な投資体験を実現できます。

新NISA初心者が選ぶべきeMAXIS Slim全世界株式(通称オルカン)とは?

投資信託は数多くありますが、これから新NISAを始める初心者の方には「eMAXIS Slim全世界株式(オール・カントリー)」(通称:オルカン)がおすすめです。

世界中の株式に分散投資できるため、リスクを抑えつつ、長期的な資産形成に適しています。

「eMAXIS Slim全世界株式(オール・カントリー)」(通称:オルカン)とは?

オルカンは、三菱UFJアセットマネジメント株式会社が運営する世界中の株式市場に投資できるインデックスファンドです。

インデックスファンドとは、S&P500や日経平均株価などの特定の指数に連動するように運用される投資信託のことです。

つまり、この投資信託を購入することで、世界中の株式に分散投資しているのと同じ効果を得られます。

世界中の株式指数に連動したインデックスファンド

オルカンは、MSCIオール・カントリー・ワールド・インデックス(ACWI)という、先進国と新興国の株式市場を含む、全世界の株式市場を反映した指数に連動するように設計されています。

ACWIは、世界の約3000銘柄の株式で構成されており、世界の株式市場の約85%をカバーしていることが特徴です。

さらに地域別にみると、世界をけん引しているアメリカが約63%と高く、次いでユーロが約10%、日本が約6%の構成となっています。

オルカンは、全世界の株式に分散投資することで、個別株と比較するとリスクを分散し、安定したリターンを目指すことができる、初心者でも始めやすい投資信託です。

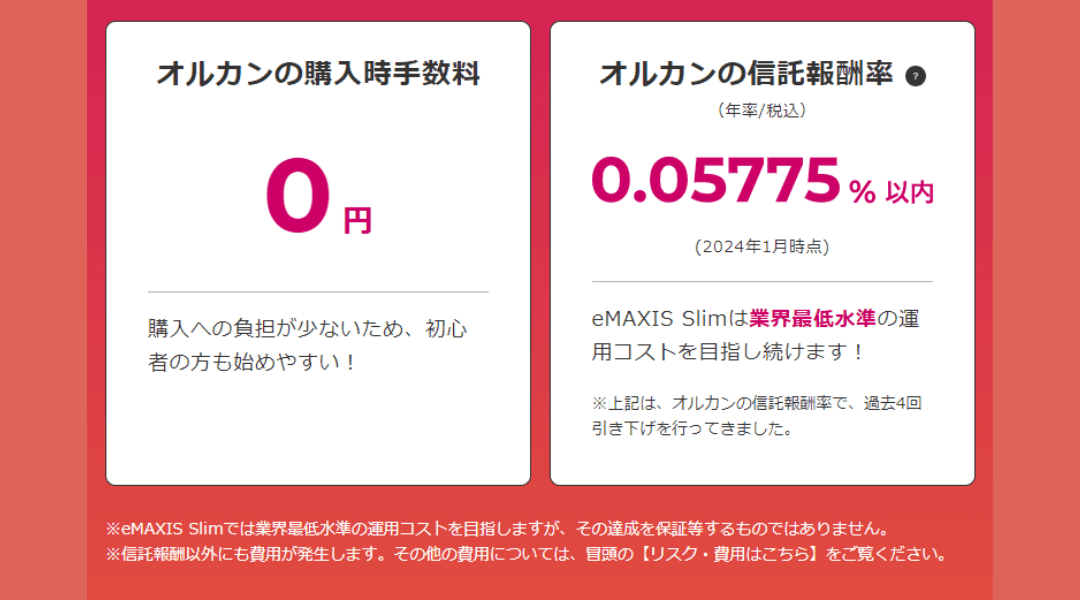

低コストで運用できる

最近は、購入手数料がかからない投資信託も増えてきていますが、オルカンについても、購入時手数料はゼロ円で、投資初心者にとって大きなメリットです。

また、信託報酬率は、0.05775%以内となっており、業界最低水準の運用コストに挑戦し続けています。

信託報酬とは、投資信託の運用にかかる費用のことで、以下の計算式で計算されます。

1万口当たりの信託報酬:保有期間中の平均基準価額 × 信託報酬率 ×(保有日数/ 365)

このように、信託報酬は投資信託を保有している間、日々の純資産総額に対して継続的にかかる手数料です。

例えば、同じリターンを上げた場合でも、手数料が安い投資信託の方が投資家の手元に残る利益は大きくなります。

このように、オルカン最大の特徴である信託報酬率の低さは、投資家の手元に残る収益を増やすことに大きく貢献しているのです。

eMAXIS Slim全世界株式を選ぶ理由

世界経済の成長に期待できる

オルカンは、世界経済全体の成長に連動するインデックスファンドです。

世界経済は、長期的には成長を続けていくと予想されています。

この投資信託に投資することで、世界経済の成長を享受し、資産を増やすチャンスです。

新興国の経済成長も取り込めるため、将来的なリターンにも期待できます。

ほったらかし投資に最適

オルカンは、ほったらかし投資に最適な商品です。

一度購入すれば、あとは基本的に何もする必要がありません。

世界経済の成長に合わせて、自動的に投資対象の割合が調整されるため、頻繁に売買する必要がありません。また、信託報酬が低いので、長期的な運用コストも抑えられます。

オルカンは、手間をかけずに、世界経済の成長を享受したい方にとって、最適な選択肢と言えます。

新NISA初心者でもわかる始め方をステップバイステップで解説

新NISAを始めるには、いくつかのステップを踏む必要があります。

ここでは、初心者の方でも迷わないように、口座開設から積立設定までの流れをステップバイステップで解説します。

ステップ1:証券会社を選ぶ

新NISAで投資を始めるには、まず証券会社を選ぶ必要があります。

数多くの証券会社がありますが、ここでは投資初心者におすすめのSBI証券と楽天証券の2社を紹介します。

SBI証券

SBI証券は、ネット証券最大手の1社であり、豊富な商品ラインナップと充実したサービスが魅力です。

投資信託の種類が豊富で、手数料も業界最低水準に抑えられています。

また、三井住友銀行のVポイントと連動したポイ活が人気で、初心者でも賢くお得に投資を始められます。

楽天証券

楽天証券は、楽天グループが運営するネット証券です。

楽天ポイントとの連携が魅力で、投資信託の購入や積立にポイントを利用できるほか、取引に応じてポイントが貯まります。

また、同じ楽天グループである楽天銀行との連携もスムーズで、楽天銀行資金の移動も簡単に行えます。

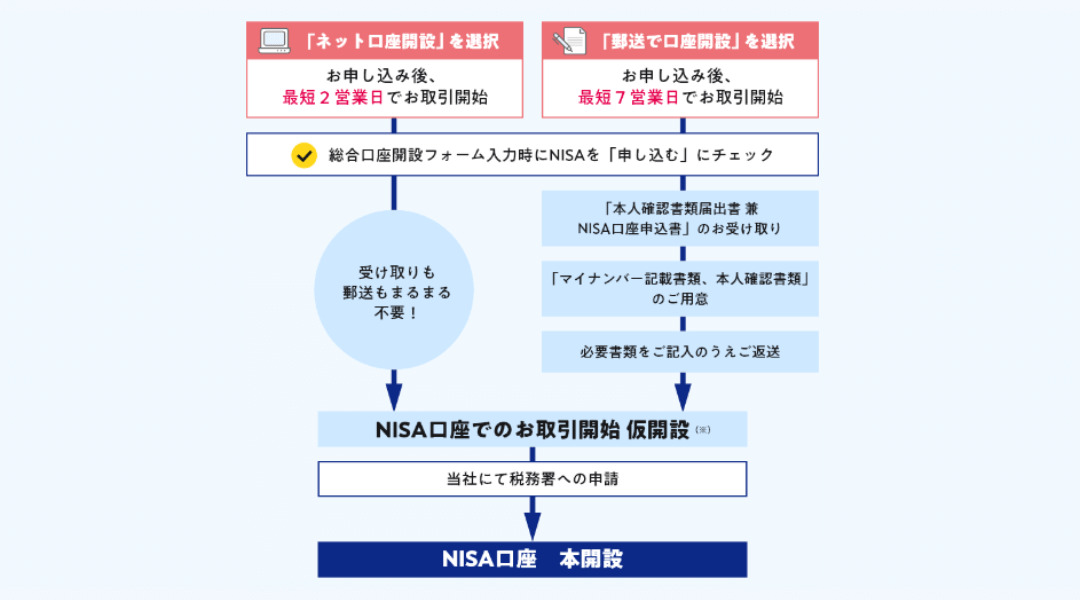

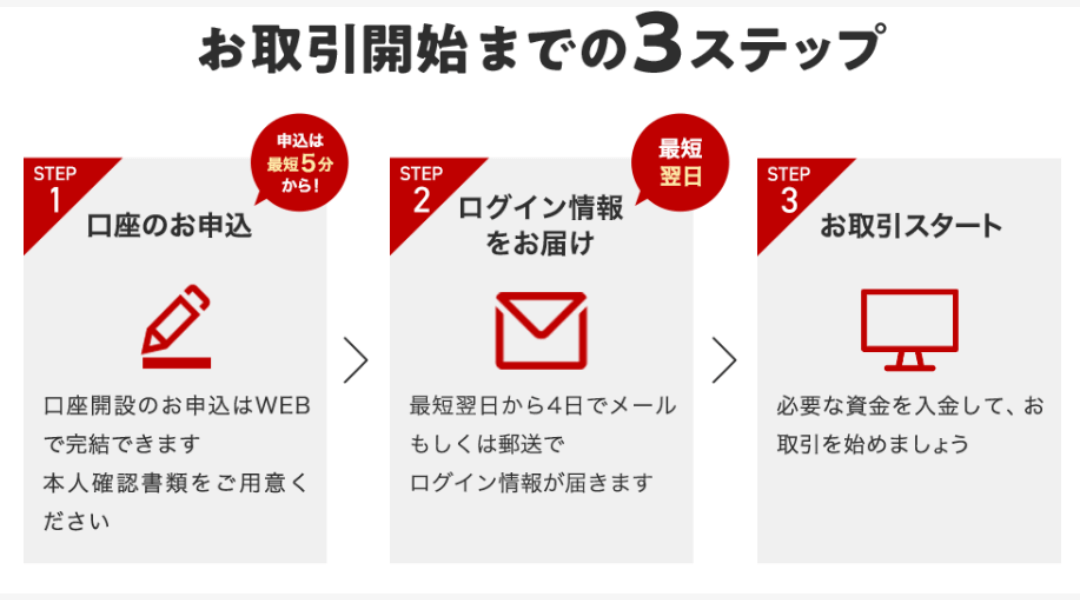

ステップ2:口座を開設する

証券会社を選んだら、いよいよ口座開設です。

口座開設は、証券会社のウェブサイトまたはアプリから簡単に行えます。

ここでは、口座開設に必要な書類や申込方法、審査期間について解説します。

必要書類

口座開設に必要な書類は、一般的に以下の3点です。

- 本人確認書類: 運転免許証、マイナンバーカード、パスポートなど

- マイナンバー確認書類: マイナンバーカード、マイナンバー通知カード、住民票記載事項証明書など

- 銀行口座情報: 銀行名、支店名、口座番号、口座名義など

これらの書類は、オンラインでアップロードするか、郵送で提出します。

申込方法

口座開設の申込方法は、証券会社によって異なりますが、基本的な流れは以下の通りです。

- 証券会社のウェブサイトまたはアプリから口座開設ページにアクセスする

- 必要事項を入力する(氏名、住所、連絡先など)

- 本人確認書類などをアップロードまたは郵送する

- 審査結果を待つ

オンラインでの申込であれば、最短で数日で口座開設が完了します。

郵送の場合は、書類の到着や審査に時間がかかるため、1週間から2週間程度かかることもあります。

審査期間

口座開設の審査期間は、証券会社や申込状況によって異なりますが、通常は数日から2週間程度です。

審査が完了すると、証券会社からメールまたは郵送で通知が届きます。

審査に通れば、晴れて新NISA口座が開設され、投資を始めることができます。

ステップ3:投資信託を選ぶ

証券会社の口座開設が完了したら、いよいよ投資信託選びです。

数多くの投資信託の中から、どれを選べば良いのか迷ってしまうかもしれません。ここでは、新NISA初心者の方におすすめの投資信託を2つ紹介します。

eMAXIS Slim全世界株式

eMAXIS Slim全世界株式は、新NISAを始める方にとって、最初の一本として非常におすすめの投資信託です。この投資信託は、世界中の株式に分散投資できるため、特定の国や企業の業績に左右されにくく、リスクを抑えながら安定的なリターンを目指すことができます。

また、信託報酬が0.1144%(税込)と非常に低コストで運用できることも魅力です。信託報酬は、投資信託の運用にかかる費用であり、運用成績に直接影響します。低いコストで運用できるということは、それだけ多くの利益を投資家に還元できるということです。

その他のおすすめ投資信託

eMAXIS Slim全世界株式以外にも、新NISAで投資できるおすすめの投資信託はたくさんあります。例えば、アメリカの代表的な株価指数であるS&P500に連動する「eMAXIS Slim 米国株式(S&P500)」や、国内の株式市場全体に投資する「eMAXIS Slim 国内株式(TOPIX)」などがあります。

これらの投資信託も、eMAXIS Slim全世界株式と同様に、低コストで分散投資できるというメリットがあります。自分の投資スタイルや目標に合わせて、最適な投資信託を選びましょう。

ステップ4:買付・積立設定をする

投資信託を選んだら、いよいよ購入です。

新NISAでは、「買付」と「積立」の2つの方法で購入できます。

どちらの方法で購入するのか、積立金額や頻度をどのように設定するのか、詳しく解説します。

買付方法

買付方法は、「都度購入」と「積立購入」の2種類があります。

都度購入は、好きなタイミングで好きな金額を購入する方法です。

まとまった資金がある場合や、相場が下がったタイミングで購入したい場合に適しています。

一方、積立購入は、毎月決まった日に一定額を自動的に購入する方法です。

コツコツと長期的な資産形成をしたい方や、相場の変動を気にせずに投資したい方におすすめです。

積立金額

積立金額は、無理のない範囲で設定することが大切です。

毎月の収入や支出を考慮し、確実に支払える金額を設定しましょう。

新NISAのつみたて投資枠は年間120万円までにはなりますが、枠を全部埋めようとか思わなくて大丈夫。

最初初は少額から始めて、余裕が出てきたら積立額を増やすなど、あなたに合ったペースや金額でとにかく積み立てをやめずに継続することがいちばん大切です。

積立頻度

積立頻度は、毎月、毎週、毎日など、証券会社によってさまざまな選択肢があります。

一般的には、毎月積立がおすすめです。

毎月積立にすることで、ドルコスト平均法の効果を最大限に活かせます。

ドルコスト平均法とは、価格が変動する金融商品を、一定期間ごとに一定額ずつ購入することで、平均購入単価を下げる投資手法です。

毎月積立にすることで、価格が高い時には少ない口数、価格が安い時には多い口数を購入することになり、結果的に平均購入単価が抑えられます。

新NISAの次はiDeCoとの併用を考えてみよう!

新NISAで投資を始める第一歩を踏み出したら、次はiDeCoも検討してみましょう。

iDeCoは、老後資金の準備に最適な制度であり、新NISAとの併用でより効率的な資産形成ができます。

iDeCo(個人型確定拠出年金)とは

iDeCo(個人型確定拠出年金)とは、自分で毎月掛金を積み立て、その資金を運用して老後資金を準備する私的年金制度です。

iDeCoは、、60歳まで引き出せないという大きな特徴がありますが、税制面での優遇措置が3つあり、効率的に資産形成を進めることができます。

60歳まで引き出せない

iDeCoで積み立てて運用したお金は、原則60歳になるまで引き出せません。

このため、途中でお金が必要になっても引き出せないという点には注意が必要です。

ただ、逆に言えば、老後資金として確実に貯めることができるといえます。

20代から30代のお金に余裕がないうちは新NISAから始めて、お金に余裕が出てくる40歳代からiDeCoを始めるというのも1つの選択肢として有効です。

掛金が全額所得控除になる

iDeCoの掛金は、全額が所得控除の対象となります。

所得控除とは、課税対象となる所得(収入)から一定額を差し引くことで、所得税や住民税を軽減できる仕組みのことです。

例えば、年収500万円の会社員が毎月1万円を1年間積み立てた場合、所得税と住民税が合わせて2万4千円安くなります。

長期投資を前提にしているので、これを30年間コツコツ続けたとすると、積み立て総額は360万円になり、ここで生まれる税金の優遇額は、72万円とバカにならない金額です。

運用益が非課税になる

iDeCoで運用した資産から得られる運用益は、新NISAの場合と同様に非課税です。

通常、投資信託や株式の売却益や配当金には約20%の税金がかかりますが、iDeCoではこれらの税金が一切かかりません。

非課税になることで、複利効果を最大限に活かせます。

複利効果とは、投資で得た利益を再投資することで、雪だるま式に資産が増えていく効果のことで、長期投資において非常に重要な要素です。

一時金や年金での受取時も非課税になる

iDeCoで積み立てた資産は、60歳以降に一時金または年金形式で受け取ることができます。

この受け取り時も、一定額まで非課税となります。

具体的には、一時金として受け取る場合は「退職所得控除」、年金として受け取る場合は「公的年金等控除」が適用され、税金が軽減されます。

新NISAとiDeCoの併用メリット

新NISAとiDeCoは、それぞれ異なる特徴を持つ制度ですが、2つを併用することでより大きなメリットを受けることができます。

投資額を増やせる

新NISAとiDeCoの年間投資上限額はそれぞれ異なります。

新NISAは年間360万円、iDeCoは職業や年齢によって異なりますが、会社員であれば年間最大27万6千円まで拠出できます。

あなたの収入や積み立てできる金額に応じて2つの制度を活用することで、税金がかからずにより多くの投資ができるようになります。

非課税枠を最大限に活用できる

新NISAとiDeCoは、どちらも投資で得た利益が非課税になるという大きなメリットがあります。

しかし、非課税となる期間や投資対象には違いがあります。

新NISAは非課税期間が無期限で、投資対象も幅広く設定されています。

一方、iDeCoは60歳まで引き出すことができませんが、掛金が全額所得控除になったり、一時金や年金で受け取る際にも税制優遇が受けられる制度となっています。

2つの制度を併用することで、それぞれの非課税枠を最大限に活用していきましょう。

より効率的な資産形成を実現できる

新NISAとiDeCoを併用することで、それぞれの制度のメリットを活かし、より効率的な資産形成が実現できます。

例えば、新NISAのつみたて投資枠で毎月コツコツと積立投資を行いながら、iDeCoで節税効果を狙うという方法が考えられます。

また、新NISAの成長投資枠で積極的に資産運用を行い、iDeCoで老後資金を確保するという方法も有効です。

新NISAとiDeCoを組み合わせることで、リスクを抑えつつ、着実に資産運用が行えます。

新NISA初心者によくある疑問を解決!

新NISAを始めるにあたり、疑問や不安を感じる方も多いでしょう。

最後に、新NISA初心者の方からよく寄せられる質問にお答えします。

どの証券会社を選べばいい?

証券会社選びは、取扱商品、手数料、サービス内容などを比較検討することが重要です。

主要なネット証券には、SBI証券や楽天証券が2大ネット証券となりますが、マネックス証券やauカブコム証券なども人気があり、証券会社によってそれぞれ特徴が異なります。

SBI証券は、豊富な商品ラインナップと業界最低水準の手数料が魅力です。

一方、楽天証券は、SBI証券に劣らず商品が豊富で手数料が安いことに加え、楽天ポイントとの連携や使いやすいスマホアプリに定評があります。

どちらの証券会社を選ぶか迷った場合は、取扱商品の豊富さや手数料の安さを重視するならSBI証券、ポイント活用やスマホでの使いやすさを重視するなら楽天証券がおすすめです。

どんな投資信託を選べばいい?

投資信託選びで重要なのは、分散投資と低コストであることです。

初心者の場合は、全世界の株式に分散投資できる「eMAXIS Slim 全世界株式(オール・カントリー)」や、アメリカの代表的な株価指数であるS&P500に連動する「eMAXIS Slim 米国株式(S&P500)」などのインデックスファンドがおすすめです。

これらの投資信託は、低コストで幅広い銘柄に分散投資できるため、リスクを抑えながら長期的な資産形成に適しています。

毎月いくら積み立てたらいい?

積立金額は、個人の収入や支出、ライフプランによって異なります。

無理のない範囲で、毎月コツコツと積み立てられる金額を設定しましょう。

新NISAでは、年間360万円、生涯投資枠1,800万円となりますが、資産形成は投資枠を埋めるゲームではありません。

あなたの目標金額といつまでに達成したいかの期間を設定し、その目標に向かって最初は少額から始めて、余裕が出てきたら積立額を増やすようにしましょう。

一括投資と積立投資はどっちがいい?

一括投資と積立投資のどちらが良いかは、あなたの性格や資産状況によって異なります。

一括投資は、まとまった資金がある場合や、相場が大きく下落したタイミングで購入したい場合に有効です。

しかし、投資のタイミングを誤ると、高値掴みをしてしまうリスクがあります。

一方、積立投資は、毎月一定額をコツコツと積み立てることで、価格変動リスクを軽減できます。

また、ドルコスト平均法の効果も期待できます。

どちらが良いか迷う場合は、積立投資がおすすめです。

NISAとiDeCoの違いは?どっちが優先?

NISAとiDeCoは、どちらも税制優遇を受けられる制度ですが、それぞれ特徴が異なります。

NISAは非課税期間が無期限で、いつでも自由に引き出すことができますが、iDeCoは60歳まで引き出せません。

また、iDeCoは掛金が全額所得控除の対象となりますが、NISAには所得控除はありません。

どちらを優先すべきかは、個人の年齢やライフプランによって異なります。

一般的には、所得が低く、住宅購入や教育資金などでお金が必要になりやすい若い方には新NISA優先をおすすめします。

40代~50代以降など、子育てに一定のめどがついて、かつ所得が高くなったタイミングでは、iDeCoを追加して資産形成のスピードを上げることを検討するのもおすすめです。

投資で損しないためにはどうすればいい?

投資で損しないためには、以下の3つのポイントが重要です。

分散投資: 1つの銘柄に集中投資せず、複数の銘柄に分散投資する

長期投資: 短期的な価格変動に一喜一憂せず、長期的な視点で投資する

積立投資: 毎月一定額をコツコツと積み立てる

これらのポイントを守り、リスクを抑えながら、着実に資産を増やしていきましょう。

新NISA初心者は今日まで。あなたの資産形成を始めよう!

ここまで、新NISAの基本から投資信託の選び方、証券会社の比較、そしてiDeCoとの併用まで、新NISAで失敗しないための情報を解説してきました。

「でも、結局何をすればいいの?」

そんなあなたに、シンプルかつ効果的な新NISAの始め方をお伝えします。

1. いますぐ行動!

まず、この記事を読んだ今日にでも、SBI証券か楽天証券で証券口座を開設しましょう。

口座開設は無料なので、まずは行動することが大切です。

2. eMAXIS Slim全世界株式を選ぼう!

投資信託選びに迷ったら、**eMAXIS Slim全世界株式(オール・カントリー)**を選んでください。世界中の株式に分散投資できるため、リスクを抑えながら、世界経済の成長を享受できます。

3. NISAとiDeCoをフル活用!

非課税メリットを最大限に活かすため、NISAとiDeCoの両方を使いましょう。NISAで非課税投資枠を使い切り、さらにiDeCoで節税効果も得ることで、効率的に資産を増やせます。

4. 積立投資でコツコツと!

毎月一定額をコツコツ積み立てる積立投資がおすすめです。無理のない金額を設定し、長期的に続けることで、複利効果で資産を大きく育てることができます。

5. ほったらかし投資で気楽に!

投資信託を選んだら、あとはひたすら待つだけです。日々の株価の変動に一喜一憂せず、長期的な視点で投資を続けましょう。

新NISAは、あなたの将来を豊かにするための強力なツールです。この記事で紹介した情報を参考に、ぜひ新NISAを活用して、あなたの資産形成をスタートさせてください。

コメント